La Loi transposant l’Accord National Interprofessionnel signé en Février 2023 sur le partage de la Valeur en entreprise a été votée le 22 Novembre 2023.

Elle impose de nouvelles obligations aux entreprises de plus de 11 Salariés pour mettre en place un dispositif de partage de la valeur.

L’ANI a été conclu entre syndicats patronaux et salariaux (Medef, CPME, U2P, CFDT, FO, CFE-CGC et CFTC, seule la CGT n’est pas signataire).

Afin de transposer l’accord, un projet de loi a été déposé le 24 Mai 2023, adopté par l’Assemblée Nationale le 29 Juin. Le Sénat a adopté le même texte sauf sur certains points (dont la date d’application pour la replacer au 1er Janvier 2025). Après un passage en Commission Mixte Paritaire, le texte définitif a été voté mercredi 22Novembre pour une entrée en vigueur le 1er janvier 2025.

L’objectif principal de l’ANI est de généraliser les mécanismes de partage de la valeur, notamment dans les petites entreprises qui n’avaient pas d’obligation légale de mise en place de la participation. Il permet aussi de faciliter l’épargne salariale.

Cependant, l’absence de sanctions ou de minima prévus par la loi laissent planer un doute sur l’efficacité des mécanismes mis en place…

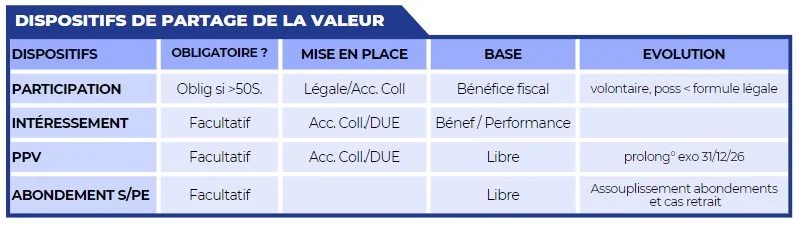

Quels sont les dispositifs pour le partage de la valeur en Entreprise ?

La Loi vise 4 mécanismes :

la Participation (légale ou volontaire pour les Sociétés de moins de 50 Salariés) : la Loi prévoit qu’en cas d’accords volontaires, les formules de calcul de la réserve de participation, montant distribué aux Salariés, puissent être moins rigoureuses que la formule légale;

L’Intéressement : mécanisme facultatif, définissant un montant distribué en fonction de critères choisis sur le résultat ou la performance de la Société;

la Prime de Partage de la Valeur, anciennement Prime Macron, dont le régime social et fiscal incitatifs a fait la réussite et qui seront prolongés (lire notre article sur la PPV 2024) ;

Les Plans d’épargne Salariale, dont les PERCOL, dont les régimes sont assouplis.

Que change la Loi ?

Société de plus de 11 Salariés : Mise en place impérative d’un dispositif de partage de la Valeur

A compter du 1er Janvier 2025, les entreprises entre 11 et 49 Salariés, si leur bénéfice net fiscal est supérieur à 1 % de leur chiffre d’affaires pendant trois années précédentes, devront mettre en place un des 4 dispositifs du partage de valeur.

A noter, les accords de participation volontaires pourront être moins avantageux que la formule légale actuelle existant pour les Sociétés > 50 Salariés.

Pour la Prime de Partage de la Valeur, la loi prévoit la possibilité de la verser deux fois par an, le maintien des exonérations de cotisations sociales et Impôt sur le Revenu jusqu’au 31/12/2026 et la possibilité d’affecter ces sommes aux Plans d’Epargne Salariale.

Les impacts de cette nouvelle obligation seront analysés au terme d’une période d’expérimentation de 5 ans.

Société de plus de 50 Salariés : Obligation de négocier sur les super-profits

Les Entreprises de plus de 50 Salariés ont déjà l’obligation de mettre en place la participation (si elles ont dépassé le seuil de 50 Salariés pendant 5 ans).

Elles ont dorénavant l’obligation d’ouvrir des négociations avec les délégués syndicaux pour :

Définir la notion de « bénéfices exceptionnels » en tenant compte de certains critères : taille de l’entreprise, secteur d’activité, bénéfices réalisés antérieurement, évènements…

Définir les modalités de partage de résultats exceptionnels (par ex., complément de participation ou d’intéressement ou mise en place d’un autre dispositif de partage de la valeur : prime PPV ou abondement à un plan Epargne)

Création d’une Prime de partage de la valorisation de l’entreprise PPVE

Ce dispositif facultatif pourra être mis en place par un accord collectif qui définira que, si la Société augmente sa valeur au cours des 3 ans d’application du dispositif, tout Salarié ayant plus d’un an d’ancienneté bénéficiera d’une prime de partage de la valorisation de l’entreprise

Faciliter l’accès Plan d’Epargne Retraite

La loi supprime le plafond pour l’abondement unilatéral et prévoit que les sommes provenant de la PPV et la PPVE pourront être versées dans les dispositifs d’épargne salariale.

Afin de faciliter leur utilisation, les cas de retrait permettant de conserver l’exonération d’impôt sur le revenu sont élargis au projet de rénovation énergétique, d’acquisition d’un véhicule propre ou de dépenses engagées en tant que proche aidant.